白酒业并购潮又起 您不想买家酒厂吗?

本文旨在探讨白酒行业并购的那些事。

1、白酒业并购多

据媒体报道及公告,15日、16日两天内白酒行业就传出三桩同业购并案,涉及到泸州老窖、今世缘两家上市公司。

川酒集团,收购了宜宾叙府酒业51%股权。据媒体资料,叙府酒业是宜宾市第二大酒企,仅次于五粮液,年营收规模约在10亿元。

今世缘,公告董事会同意收购山东景芝酒业34%-49%股份事宜,并授公司高管聘请有执业资质的中介机构进行尽调,与景芝酒业的实控方众人兴酒(类私募基金)签署《战略合作协议》。

泸州老窖,公告以500万元收购四川发展酒业投资有限公司12%股权。继年初从控股股东泸州老窖集团处接手30%后,第二次收购该公司股权、持股比例上升至42%,应该是行使股权转让优先权。

(图片来源网络,如有侵权请联系本站)

2、今世缘收购景芝

今世缘对山东景芝酒业的收购,相对来讲引起行业关注的更多。引起庖丁解酒想作进一步探讨的兴趣,因为公告中披露了价格、比例,但是很模糊。

按今世缘公告,上市公司还没展开对山东景芝酒业的尽调、审计工作,但是公告中却给出了收购价格及比例比较敏感的数字。与我们大多数通常所见上市公司并购前公告非常审慎的表述很不一样。

景芝酒业资产质量如何

据媒体报道,景芝酒业2013年营收约22亿元、2014年规划26亿元,是中国最大芝麻香型白酒生产企业,是中国白酒生产50强,山东重点酿酒企业、山东区域性白酒领头羊。

"百亿景芝"、"中国北方生态酿酒第一镇",也见于景芝公司官网页面,表明管理层还是想有所作为的。这样看来,景芝酒业是有一定规模、有一定品牌力,资产质量还可以的。

当前,安丘众人兴酒商贸企业(有限合伙),是景芝酒业改制后的实际控股股东。

收购可能会带来的好处

山东,是中国白酒产量、销量的大省,经济总量居全国前三,有白酒消费基础、有市场容量。借力并购,

像古井贡收购黄鹤楼落子湖北一样,通过并购景芝酒业,从而在山东市场站住脚,两个区域龙头、香型互补、地区临近、规模叠加,看起来这的确是一个不错的选择。

今世缘,年营收在30多亿,以江苏省内市场为主,产品结构不错、净利润较高,但在省内处处受洋河的压制,省外区域久未见有突破。

假如媒体报道那样景芝酒业年营收有20亿元,适当提高盈利水平,一旦并入报表,今世缘营收规模有望从行业中游水平,一举挤入中国白酒第二梯队,挑战50亿元门槛、进入行业前十名、前八名。

收购可能存在什么问题

景芝混改,一波三折。

景芝酒业通过MBO(管理层收购)、实现了民营化控股,完成了混改动作。相信在本次收购前,改制及法律上应不会留下什么瑕疵。

2015年2月26日,山东景芝集团100%股权以6741.20万元在山东产权交易中心挂牌转让。景芝集团持股景芝酒业33.54%,单一大股东、是控股股东,职工股48.48%。引来山东一民营酒企浮来春集团参与景芝国有股的竞购。

2015年3月15日,山东景芝集团挂牌交易被安丘市政府突然叫停,引发社会猜疑。

2017年11月7日,景芝董事长辞职携手4位高管,设立安丘大众兴酒商贸合伙企业(似基金),共同认缴出资3.2亿元、参与景芝酒业的增发,以5300万代价获取景芝酒业46.79%股权成控股股东,原国有股比例下降至17.85%。

尽调没都做,就先出价,稍有悖常规。

对于本次收购事宜,庖丁解酒认为可能稍有些操之过急,或者双方谈得实在太愉快。

支付方式:以现金支付,这表明景芝酒业确实需要资金注入,当然也便利原有的股权转让人套现。没有采取"现金+股份"方式。

收购价格:第一期,按6.9元/股收购。第二期,按三年后经审计后的业绩15倍PE计算收购价格。没有确定两期收购比例的分布。

支付时间:当期支付一部分、三年后按业绩考核再行支付另一部分。

收购股权:34%-49%,主要针对职工股、其它股东。不涉及国有股17.85%转让,另众人兴酒股权转让只采取三年后15PE方式。

价格是否公允。

据媒体报道,在2017年1月,山东农行泺源支行挂牌以每股5.1元转让了13万股景芝酒业股份。

对于众人兴酒来讲,肯定也不愿意以6.9元/股的价格(肯定也是溢价不少的),转让好不容易争取到的民营化混改的历史机遇。

三年后,15倍PE锁定,这对现在的控股股东原景芝高管、原国有股、职工股来讲,都是极具有诱惑力的。 庖丁解酒相信按6.9元/股收购的比例应该不会多,除非这个溢价有两倍以上。

否则,三年后保证每股收益只要不低于0.46元,即不会低于今天的6.9元/股。相信景芝团队是有这个信心的,在得到今世缘资金注入后。

价格是否公允,有待尽调、审计后进一步观察与分析。近年,也有两个案例可参考。

2016年古井贡酒以8.16亿元,收购了黄鹤楼酒业的51%股权,估值是约16亿元,黄鹤楼是全国十七大名酒、古井贡实现全面入驻。

2017年老白干收购丰联4家酒企给出的交易对价是13.9亿,现金+股份各近半,且有丰联酒业方三年利润承诺作保障。

此外,据券商分析师给出白酒上市公司2019年的估值市盈率普遍在15-25PE,其中今世缘现在的动态PE只在12倍左右。

控股不控权,是否留隐患。

按景芝官网,本次今世缘收购景芝,今世缘或可能成为单一的大股东,但控股不控权。是否意味着,将来也不派高管进驻,尤其是总经理、财务、业务三条线的负责人,可能全部仍然由原景芝高管担任。

三年里的事情如何发展,其实没谁能预测到。作为上市公司如果完全放权,那何必要成为其第一大股东。庖丁解酒相信,在最终的收购协议中,一定会相应的约束规则与"反转"措施。

3、白酒并购简史

当然,中国白酒行业最早的并购行为,某种程度上,可能要从50年代的公私合营开始算起。

今天的贵州茅台,不过是由茅台镇的成义、荣和、恒兴三家私人酿酒作坊兼并组建的。泸州老窖,也是由四川泸州市的温永盛、春和荣、曲联等36个私人酿酒作坊通过公私合营而来的。

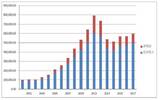

庖丁解酒在此也大概梳理了一下,自2011年白酒行业出现巨幅调整以来,以时间为序,所发生的主要并购事件,或有遗漏请补充。

2011年

光明集团2.47亿收购全兴酒厂67%

联想收购武陵、乾隆醉酒

2012年

联想4亿收购孔府家、文王贡

2013年

洁石集团4.5亿收购宝丰集团

五粮液2.55亿收购河北永不分梨

洋河收购湖北梨花村

2014年

五粮液2.5亿收购河南信阳五谷春

洋河收购湖南泊罗春、哈尔滨宾酒厂

2015年

天洋集团38.2亿收购舍得酒业

2016年

古井贡酒8.16亿收购黄鹤楼51%股权

劲牌1.7亿收购贵州台轩酒业

洋河1.9亿收购贵州贵酒

前海班客5亿元接手陕西太白

江小白收购重庆江津驴溪酒厂

2017年

剑南春收购文君酒55%

兰陵美酒被收购

环球佳酿1.2亿收购临邛酒业、国粹酒业

泸州老窖集团间接控股诗仙太白

老白干13.9亿收购丰联酒业

2018年

川酒集团收购红军杯酒

华润华鑫5.16亿收购汾酒集团11%

江小白7813万收购重粮酒业

帝亚吉欧收购水井坊股权至60%

中粮国资划拨式收购酒鬼酒

今世缘收购景芝34%-49%股权

川酒集团收购叙府酒业51%

泸州老窖两次收购川发展酒业42%股权

4、白酒并购逻辑

自2011年以来,白酒行业经历由高则低、由底回升,直至滞涨几个阶段,在这期间发生了大大小小几十起行业并购事件,有业内有业外,有省内有省外,有成功有失败,整体上并购效果仍还需观察。

自2015年以来,庖丁解酒发现中国白酒行业并购,又呈现出一些新的特征与并购逻辑。

围绕产区概念的并购

以川酒集团、川发展、环球佳酿为代表,主要围绕泸州地域、四川省内中小型白酒企业的整合与运营为主。主要资本以国有背景的产业基金形式来收购、整合与运营,一定程度上,明显带有扶持中小企业、优化白酒产业、打造川酒产区的政策意图。

2016年前后,多地政府都出台振兴酒业的政策,暂只有四川省的措施落地比较快速。

对于中小酒企的整合,难度不在资金、产能与质量,难在渠道拓展、品牌打造以及管理模式的输出。

围绕区域龙头、省内并购为主

近几年内,白酒行业内并购基本上是以"名优品牌(入选十七大名酒)、区域龙头、省内整合、规模较大(超10亿)"的标的为主。

古井贡收购黄鹤楼、老白干并购丰联酒业意在河北省的大一统、今世缘收购景芝酒业、泸州老窖集团间接控股诗仙太白。

这些被并购的标的,无一不是所在省份市场拥有较强的地产品牌优势,历史上营收规模都曾超过10亿元。

规模小的酒企(低于10亿),若还没有品牌、没有渠道,是无法引起投资人关注的。产能式并购,拼盘式并购,已没有市场。

围绕实业资本同业并购为主

2015年后,白酒行业的并购几乎都是源于同业实业并购,鲜见业外资本。通过前些年的一些收购失败的经验,尤其是联想、娃哈哈都先后退出白酒行业。

业外资本渐渐明白了,这看似没多少科技含量的白酒江湖,实际上是不太好混的。天洋集团收购舍得酒业,是仅有的一例,结果如何还有待观察。

如果您有家酒厂想卖,不管大与小,又或者您想买家酒厂来玩玩,大官人里边请!