徽酒九市大调查:渠道推力带动品牌张力

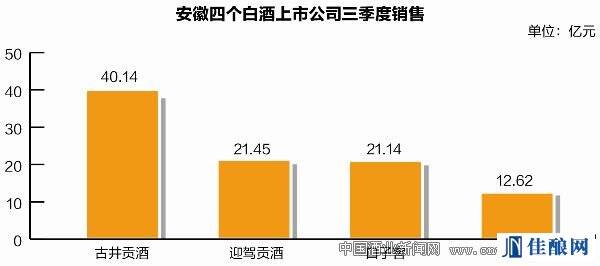

近日,徽酒第三季度财务报表都出来了,数据显示,徽酒整体上涨。通过上半年的市场观察,徽酒一直是中国白酒行业探讨最多的话题。谁能够在此轮消费主权时代与移动互联时代带来转变?"移动互联网+定制+B2B+O2O"等能否适用于安徽市场?喧嚣过后,笔者更愿意通过数字、通过市场调查来剖析安徽白酒的未来发展方向。

安徽市场主流价格带及主要产品

80~100元价格带:该价格区间市场基本被古井献礼版及口子窖五年"垄断"。因价格透明及市场串货现象严重,终端商利润低薄,销售积极性不高,但因消费者品牌认可度高,属于终端必卖品。该档位从市场上来看约占据40%以上的销售份额,该价位皖北消费者接受度高于皖南。

110~150元价格带:产品包括古井原浆5年、口子窖6年小池窖和洋河海之蓝,主要为各种宴请用酒,古井5年销售大于口子窖6年,这两款产品占据此价位区间50%以上的份额。该价位皖南消费者认可度高于皖北,特别是皖南乡镇市场。安徽整体古井原浆5年属上升阶段,小池窖在安庆重点乡镇表现突出,洋河海之蓝终端销售氛围醒目,其消费群体主要为外来务工人员和回乡人员;主该档位从市场来看约占据30%以上的销售份额。

220~280元洋河天之蓝、古井原浆8年受着大环境的影响,商务宴请和团购的大幅度下滑,中高端及高端酒水市场低迷,表现比较明显的为皖北市场,皖南消费层次总体高于皖北。有资源的终端,本年度同比属于数倍比例下滑;无资源的终端,此价格基本不动销。

安徽市场主流白酒品牌分析

古井贡酒:古井年份原浆系列在全省范围内均表现较好,特别是阜阳、淮南、蚌埠、安庆等区域,整体销售趋势明显上升。从产品角度来看,原有以献礼起量为主的产品结构也转变为以献礼+5年平分秋色,特别在去年春节表现尤为明显。

古井年份原浆系列在省内主要依靠"品牌驱动+大商为主,渠道+组织驱动力",从市场层面来看,相对较弱。从消费者及渠道角度来看,古井品牌美誉度及接受度都相对较高。古井除年份原浆系列外,在省内也大力推广了古井淡雅、古井红运系列产品,从市场面上看,效果甚微,终端动销不理想。另外,古井在强势区域开发补充了很多副线产品(柔雅系列、雅香系列、古井玉液等),但市场表现一般。

口子窖:始终站在消费升级的档口,在部分区域表现强势(安庆、六安、铜陵芜湖等),口子窖表现一个字"稳",质量稳、价位稳、市场稳、政策稳、销量稳。

宣酒:宣酒利用合肥市场起势之机,全省布局,在部分市场表现良好(淮南、宿州、六安、安庆),但整体销量出现下滑;主要运作手法:陈列进店+生动化包装+大户返利+宴席突破,相对于种子而言,宣酒投入资源相对比较聚焦与谨慎;宣酒的强力单品聚焦策略好处是资源聚焦、消费者认知快,但带来的结果是一波兴则兴,一波废则废,且在成熟市场产品老化、利润不足等问题因为产品单一而无法回旋,可能会出现一阵风的结果。

安徽九个地级市白酒市场调查

阜阳:阜阳市场容量约15亿左右,其中城区6亿左右,市场容量巨大竞争激烈,是种子的大本营市场,其通过多品牌实现全价位覆盖,渠道封锁厉害,目前主要推广80~120元价位和泰系列,表现尚可。宣酒进入时间不长,遭种子围堵,表现一般。渠道运作门框高(种子封锁所致,其中餐饮渠道种子严密封锁,大店全部按照30%~55%现金折扣买断),大店品牌进店费2万元左右;流通渠道陈列要求现金陈列,240元/月,大店亦被种子投入资源买断,不要求销量,免费支持2~4万元的酒水。

淮北:淮北市场约10亿左右。种子、宣酒销量下滑明显,口子大本营市场,原一家独大变为两家齐驱,口子占主导份额。地方品牌优势明显,其次为古井年份原浆。淮北市场的酒水餐饮和终端主要为70~100元之间的价位彰显突出。

蚌埠:蚌埠市场白酒容量大约10亿左右。古井的强势区域,古井系列产品在蚌埠市场销售氛围良好,种子、宣酒、皖酒王各品牌在蚌埠也是百花齐放。消费属上升趋势,古井和口子份额各占一半,品系上升(消费献礼升级五年、口子五年升级六年)。

淮南:淮南市场白酒容量大约6亿左右,整体消费结构较高,以"年份原浆+口子窖"为主,古井销售氛围较好,但因政策原因,终端销售积极性不高,中低端以"宣酒+种子+迎驾"为主,大约"4+4+2"格局。餐饮门框较高,大店进店费8000~10000元,部分核心店直接折现投放资源(40%~50%)。县级市场门框较低,有较大运作机会。

池州:池州市场白酒容量大约8亿左右,是口子窖和古井的强势区域,消费层级较高,基本用酒消费面为百元以上。餐饮自带率特别高,因此餐饮运作门框不高,但仅作为形象展示,无法带来销量及带动市场作用。

芜湖:芜湖市场白酒容量大约10亿左右,种子酒原在芜湖市场表现突出,现销量下滑非常严重。现市场主要为口子系列和古井原浆系列各占一半江山,其次为洋河,高档用酒主要以五粮液为主。餐饮业态发达,为酒水主要竞争渠道,因此餐饮业买断费用门槛高,店内买断酒系陈列氛围饱满,终端业态则销售下滑严重。

铜陵:铜陵市场白酒容量大约6亿左右,口子窖占有绝对优势,其次为古井原浆系列,再为迎驾银星,占据市场60%以上的份额。洋河和古井原浆陈列给予一年一签订;洋河为半年兑换一次,兑换为天之蓝,上限为50瓶;古井原浆为一年一支付,支付为献礼版,上限为48瓶。

安庆:安庆市场白酒容量大约10亿左右,城区中档酒总体市场容量1.5亿左右,其中口子、古井平分天下,占据半壁江山,种子4千万、宣酒2千万,其他3~4千万(迎驾、皖蜀春、洋河等)。运作门框不高,但属于乱价窜货集中区域;消费结构高,特别是宴席市场,宴席用酒基本为百元以上。

六安:六安市场白酒容量大约14亿左右。整体百花齐放,没有绝对强势品牌,中高端以口子为主,古井因提价及原因,表现一般。中低端迎驾、种子、宣酒、淡雅、文王均有销售,但均不能强势把控市场,因此整体格局未形成。

安徽白酒市场消费特征分析

消费结构呈现出相对成熟的"一高一低"现象。高端主要以传统名酒为主,130~300之间的价位消费不成熟,消费主流仍然以130元价位以下为主,其中非商务宴请消费较高,主流为80~130元之间。

消费升级有所彰显,受整体消费能力的影响,属于两级分化。以口子窖五年为界点,低于此类型酒目前销量下滑严重,光瓶酒正在崛起,层级消费彰显;而宴请用酒主要以口子窖五年或古井献礼为主,并处于上升趋势,零界点在130元之内。

白酒度数集中在40~46度之间,以浓香型为主,和口子窖兼香型为辅,占据90%以上的香型酒销售份额。白酒低度迹象明显,主要体现在中年及青年,口感适应性得到显著增强,而50度以上高度酒则以50岁以上的人群居多。

除高端白酒(如茅台、五粮液、梦之蓝等)和光瓶酒(老村长、牛栏山、尖庄等),消费者偏好安徽本地白酒,属于严重的情感排外型市场。从以上情况我们看出,安徽白酒企业对渠道的控制是其他产品白酒所不能比拟的。在逆势增长中,安徽白酒还有许多亟待解决的问题。口子虽然销量很稳,利润率很高,但怎么突破市场规模是口子下一步需要解决的问题。迎驾需要在金星银星下滑后找到新的替代产品,迎驾洞藏N系列的推广上市也值得企业深入去研究。古井最主要的是怎么去预防皖南市场下滑,怎么布局省外市场,怎么强化品牌竞争力,怎么围绕消费者投入做课题。宣酒需要解决的问题是单一产品在一个地方下滑后该怎么办?种子酒的精力应该是新产品或升级产品打造上,在产品老化或下滑阶段能不能推出新品,老产品市场操作思路要不要变革?

各白酒企业十亿、百亿目标不单单是口号与数字的堆积,更多的是在市场背后付出的艰辛。安徽白酒是中国白酒版图重要的组成部分,安徽白酒也有其独特魅力值得我们探讨。